De aller fleste varer selges med merverdiavgift (MVA). Det har du kanskje lagt merke til når du kjøper mat i butikken, eller betaler telefonregningen din.

MVA er en avgift bedrifter må kreve inn på vegne av staten. På varer du selger skal du legge på MVA, og på varer du kjøper skal du få fradrag for MVA.

Her er en komplett guide på alt du trenger å vite om MVA i enkeltpersonforetak (ENK).

I Centiga sitt gratis regnskapsprogram er det superenkelt å levere MVA-melding. Se vårt gratis kurs i MVA eller opprett en gratis konto.

Disse enkeltpersonforetakene er MVA-pliktig

Bedriften din blir MVA-pliktig i det øyeblikket årsomsetningen passerer 50.000 kroner. Du skal altså ikke legge til MVA på prisen før du overstiger dette beløpøpet.

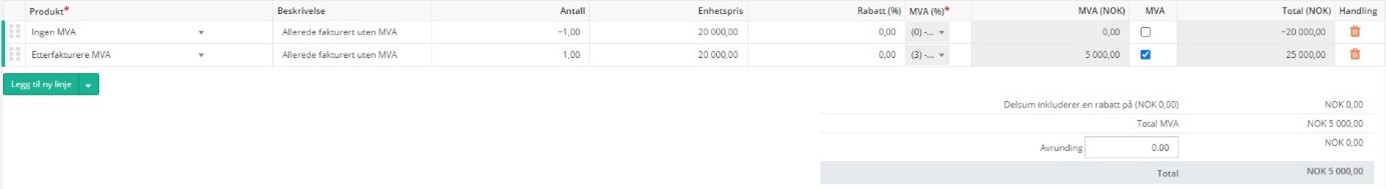

Fakturaen som gjør at omsetningen går over 50.000 kroner skal være med MVA, men ikke før du er MVA-registrert. Det betyr at momsen etterfaktureres til kunden etter at du er MVA-registrert.

Momsfritak: Kun til et lite mindretall

Noen bedrifter trenger ikke fakturere med MVA, men det gjelder kun et fåtall. Hvis du møter et av disse kriteriene, skal du ikke betale MVA:

Du har en omsetning under 50.000 kr: Bedrifter som har under 50.000 kroner i omsetning skal ikke selge varer med MVA og får heller ikke fradrag for MVA.

Du selger varer eller tjenester unntatt MVA: Noen varer, tjenester og yrkesgrupper har unntak fra avgiftsplikt og skal ikke beregne MVA. Disse bedriftene skal ikke registrere virksomheten i Merverdiavgiftsregisteret og får ikke fradrag for MVA på kjøp av varer og tjenester.

Eksempler på tjenester unntatt MVA er legetjenester, undervisningstjenester, kulturelle tjenester, guidetjenester og finansielle tjenester. Se hele listen i Altinn.

Du selger varer eller tjenester med fritak for avgiftsplikt: Med fritak for avgiftsplikt skal virksomheten være registrert i Merverdiavgiftsregisteret når omsetningen passerer 50.000 kroner, men fakturaene som sendes skal være med en MVA-sats på 0% (fritatt). Disse virksomhetene får også fradrag for MVA på varekjøp.

Eksempler på varer med fritak for avgiftsplikt er tidsskrifter, bøker og elektroniske bøker. Virksomheter som kun selger slike produkter, vil få penger til gode på MVA-oppgaven.

Satser for merverdiavgift i enkeltpersonforetak

Dette er de generelle satsene for MVA i Norge:

| Generell sats | 25 % |

| Næringsmidler (mat og drikke) | 15 % |

| Persontransport, kino, utleie m.m | 12 % |

| Fritatt | 0 % |

TIPS: Prøv Conta sin MVA-kalkulator for å trekke MVA fra en totalsum eller legge til MVA på prisen til en vare.

Utregning av MVA

Slik kalkulerer du MVA:

- For å regne ut hva en vare koster med moms, tar du prisen på varen (100 kr) og ganger den med 1,25 (generell 25 % sats), som blir 125 kroner.

- For å finne prisen uten moms tar du totalsummen 125 kr / 1,25 (25 % MVA) = 100 kr kr.

- Hvis du vil regne ut momsen, tar du totalprisen på 125 kr – 100 (sum uten MVA) = 25 kroner.

Slik leverer du MVA-meldingen

MVA-meldingen skal leveres 6 ganger i året. Dette er fristene du bør merke deg:

- 10 april: Innlevering av MVA-melding for 1.termin

- 10 juni: Innlevering av MVA-melding for 2. termin

- 10. august: Innlevering av MVA-melding for 3.termin

- 10. oktober: Innlevering av MVA-melding for 4. termin

- 10. desember: Innlevering av MVA-melding for 5. termin

- 10. februar: Innlevering av MVA-melding for 6 termin

Når MVA-meldingen skal leveres gjør du følgende:

- Logg deg inn i Centiga

- Koble systemet til Altinn (kun første gang – se video her)

- Trykk på «Opprett MVA-melding»

- Signer og send inn

Betaling av MVA i enkeltpersonforetak

Hvis bedriften din har MVA skyldig, altså at den har fakturert mer MVA enn den kan få fradrag for, får du en melding i Altinn om hva du skal betale og hvordan.

Hvis du er skyldig MVA, skal dette betales innen en måned og ti dager etter utløpet av hver termin. Noen forhold kvalifiserer for betalingsutsettelse. Dette kreves for å få betalingsutsettelse fra Skatteetaten:

- Du har ikke anledning til å betale ved forfall.

- Du må presentere et forslag til nedbetaling

- Betalingstilbudet må gi raskere nedbetaling enn ved tvangsinnfordring

Tilbakebetaling av moms

Når du har levert MVA-meldingen i Centiga, får du en melding i Altinn om du er skyldig MVA eller har MVA til gode. Dersom du har MVA til gode, vil myndighetene tilbakebetale moms. Dette skjer normalt innen tre uker.

Hvis du er skyldig MVA, skal dette betales innen en måned og ti dager etter utløpet av hver termin.

Skal du levere MVA-melding? Gjør det i Centiga sitt gratis regnskapsprogram.